この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。

takaです。

先日我が家ではつみたてNISAで投資をしているとお伝えしました。

つみたてNISAは初心者でも始めやすく、我が家でも最初に始めた投資です。

公的年金は20年後どうなっているかわかりませんし、そもそも公的年金では足りないのではという話(2,000万円問題)もあります。

そういった背景を踏まえ、資産形成のためにつみたてNISAを含めたNISA制度が設定されました。

心配な老後のためにもつみたてNISAをしっかり押さえておきたいですね。

今回は初心者におすすめなつみたてNISAの中身とメリット/デメリットを紹介します。

つみたてNISAとは

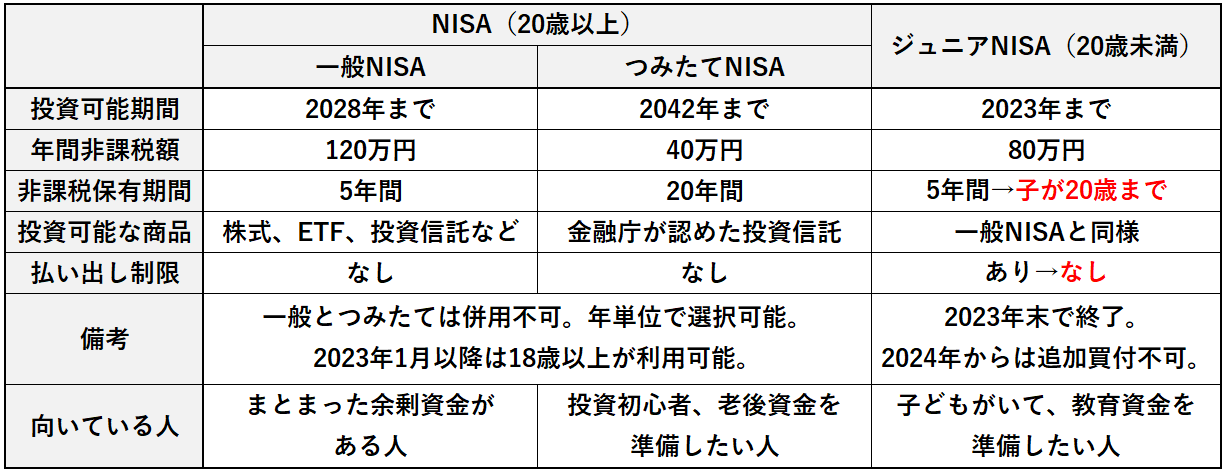

つみたてNISAとはNISA制度の中の1つで、毎年40万円を上限に20年間非課税で投資できる制度です。

金融庁が認めた長期・つみたて・分散投資に適した商品が投資対象となりますので、初心者でも安心で簡単に投資を始められる制度です。

NISA制度をまとめた表を載せておきます。

また以前の投稿も合わせて見ていただけると嬉しいです。

長期・分散・つみたて投資をすれば、元本割れの可能性は低い

非課税期間が20年と設定されていますので、長期投資が前提です。

また、つみたてNISAの投資商品は、長期・つみたて・分散投資を前提とした投資商品のみです。

長期、分散、積み立て投資を行うことで、元本割れのリスクは軽減されます。

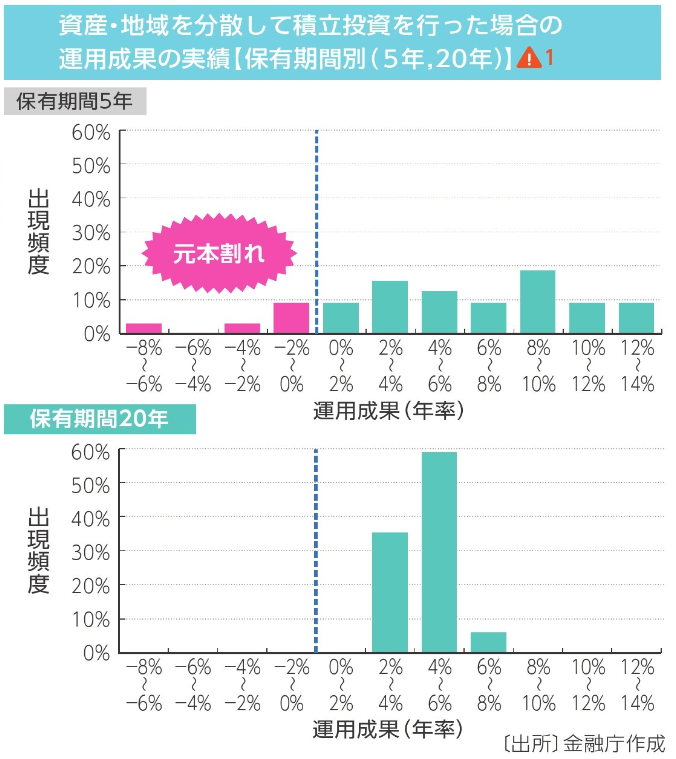

金融庁のHPによると保有期間5年の場合は元本割れのリスクがありますが、保有期間20年の場合は元本割れのリスクはなく60%以上の確立で年率4~6%以上のリターンが見込めるとのことです。

※1985年~2020年の実績データから算出。将来の投資成果を予測・保証するものではないです。

投資となると元本割れして損することが怖いですが、安心材料の1つとなるデータですね。

いくらぐらい増えるのか?

結局気になるのは、いくらぐらい増えるのか?ですよね。

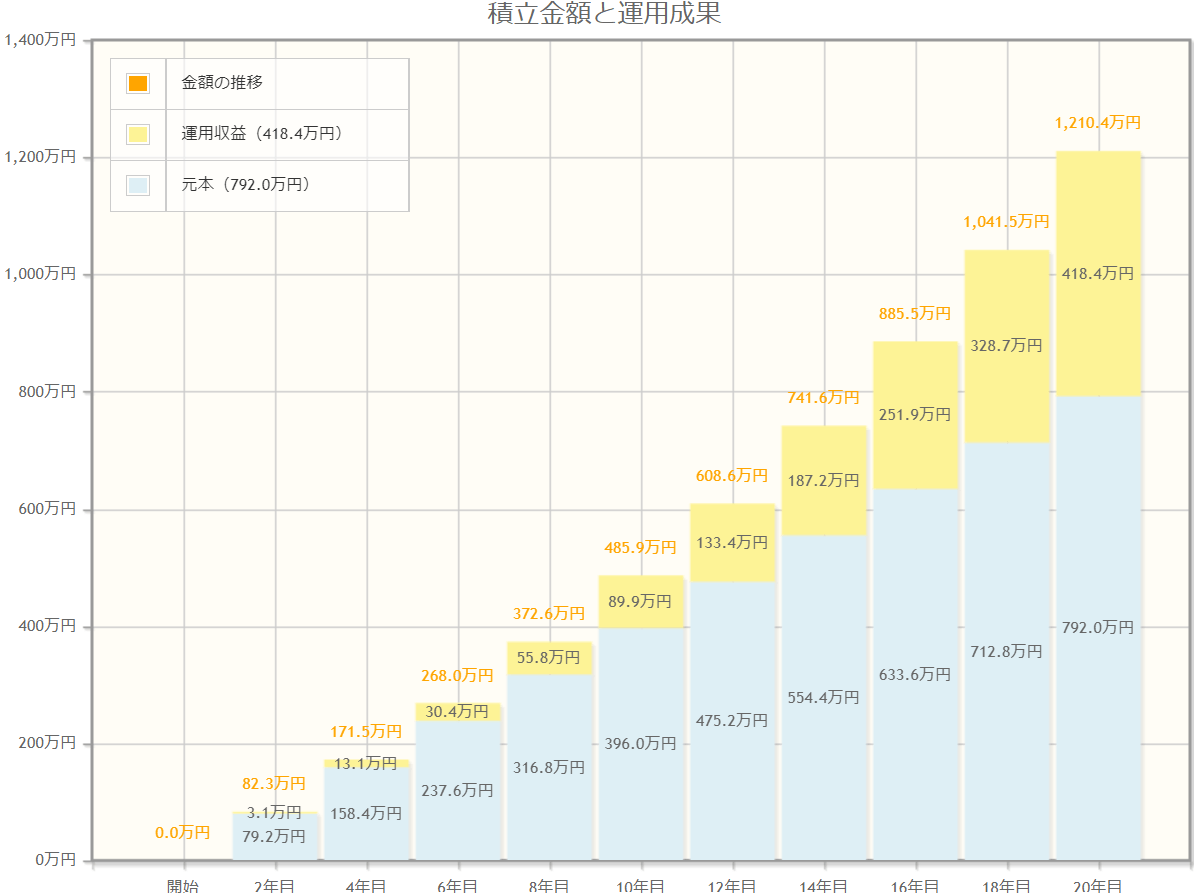

金融庁HPで試算できるので、投資額:3.3万円/月、期間:20年間、利益4%/年で試算してみました。

結果は、元本:792万円、運用益:418万円、合計:1,210万円になります。

元本約800万円で利益が400万円ですので、約1.5倍に増えたことになります。

ちなみに利益4%/年は金融庁の調べだと60%以上の再現性となっているので、現実的な試算です。

つみたてNISAのメリット

つみたてNISAを使えば、長期・積立・分散投資ができ、元本割れの可能性も低く、手堅く資産形成できます。

ここからはつみたてNISAで運用することで得られるメリットについて具体的に紹介します。

20年間運用益に対して非課税

最大のメリットですが、20年間運用益に対して、非課税になります。

通常は利益に対して約20%の課税となりますが、利益がすべて自分のものとなります。

例えば、つみたてNISAを使用せずに100万円投資して、50万円の利益が出た場合、課税額は10万円です。

つみたてNISAを利用すれば、150万円すべてが自分のものとなります。

投資額:100万円

利益 :50万円

課税額:10万円(利益:50万円×税率:20%) →つみたてNISAを利用すれば、課税額:0円

————————————————————–

最終益:140万円 →つみたてNISAを利用すれば、最終益:150万円

少額から始められる

つみたてNISAは小額から始めることができます。

どこの金融機関で開設するかにもよりますが、100円などの少額でも大丈夫です。

ジュースを買う金額で投資できますので、初心者にとってもハードルが低く利用しやすいです。

金融庁お墨付きの投資信託から投資先を選べる

投資を始めるとなると投資先を選ぶことが大変だと思います。

つみたてNISAでは、金融庁が長期・つみたて・分散投資に適合した金融商品を選別してくれています。

詐欺まがいの商品や手数料が高いぼったくり商品は除外されています。

そのため、初心者でもある程度リスクを抑えて投資を始めることができます。

タイミングを選ぶ必要がない

投資をする際に「どの商品を買うか」も重要ですが、「いつ買うか」も重要です。

ただし、金融商品の買うタイミングを見定めるのは非常に困難です。

初心者であればなおさらです。

プロの投資家でも分かったら億万長者がゴロゴロいることでしょう。

つみたてNISAでは、ひたすら一定額を毎日・毎月購入するので、買うタイミング見定める必要はありません。

買う商品も選別されていて、買う金額・買うタイミングも自動的なのがつみたてNISAです。

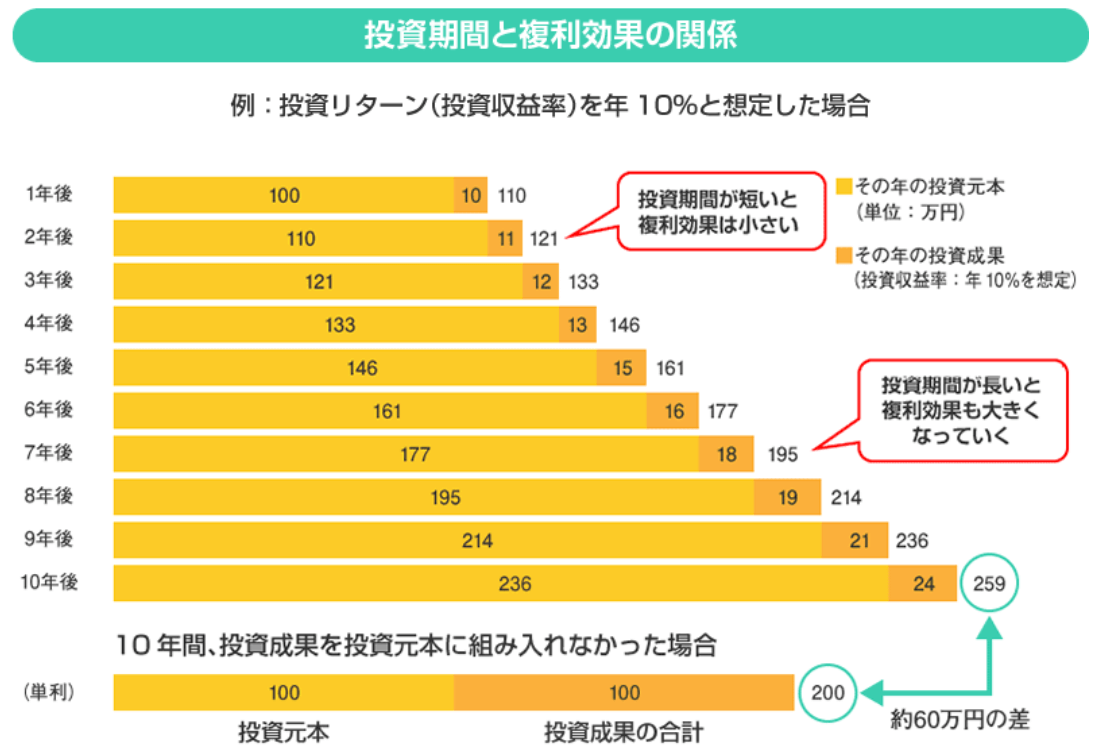

長期間運用することで複利が利く

長期運用することで、複利効果を得ることができます。

複利とは、投資資金を運用して得られた利益がさらに運用(再投資)されて利益を生むことです。

複利は投資期間が長ければ長いほど、複利効果も大きくなる傾向があります。

例えば、100万円を10年間投資して年利10%と想定した場合、利益を再投資する場合としない場合では約60万円の差が生まれます。

・利益を再投資する場合(複利効果)は、259万円

・利益を再投資しない場合は、200万円

引き出しが自由に可能

投資している商品をいつでも売却して、現金を引き出すことが自由に可能です。

上記で説明している通り長期投資が前提ですが、いつ買っていつ売却しても税金はかかりません。

急にまとまったお金が必要になった場合でも、引き出し制限なく現金化できるので安心です。

つみたてNISAのデメリット

メリットだらけに見えるつみたてNISAですが、ここからはつみたてNISAのデメリットについて紹介します。

メリットとデメリットを理解したうえで、つみたてNISAを始めるようにしましょう。

元本割れの可能性がある

つみたてNISAは投資ですので、元本割れの可能性があります。

つみたてNISAに限らず投資は基本的に元本保証ではないです。

長期・つみたて・分散投資を20年間していれば、元本割れの確立はなく、60%以上の確立で年利4%以上を見込める金融庁のデータも紹介しましたが、これもあくまでも過去の話です。

また、暴落で一時的に元本割れする可能性も大いにあります。

データはデータですので、安心材料の1つであって、未来を保証するものではないということは理解しましょう。

投資額が年額40万円まで

つみたてNISAの投資上限額は年間40万円です。

人によっては40万円以上投資したい方もいると思いますが、40万円以上の投資は課税対象になります。

これは余剰資金が多くある方のデメリットですね。

金融商品が限定されている

金融庁が認めた金融商品が対象ですので、自分が投資したい投資先が対象外の可能性があります。

長期・つみたて・分散投資が適合する金融商品がつみたてNISAの対象ですので、特に個別株は対象外です。

自分で金融商品を選ぶことができる投資の中・上級者にとってはデメリットになるかもしれません。

損益通算、繰越控除ができない

つみたてNISAで損が出ても、通常の株式投資で可能な他の運用益と相殺したり(損益通算)、年をまたいで繰越したり(繰越控除)はできません。

つみたてNISAの損益はそのまま全額が損益となります。

出口戦略が必要

つみたてNISAに限った話ではないですが、出口戦略が必要です。

つみたてNISAは、20年間は非課税で運用、20年後以降も継続して運用可能(20年後以降は課税対象)です。

そのため、どのタイミングで売って現金化するか、売るタイミングを選ぶ必要があります。

資産を売却して現金化することは、資産が減っていくことを意味します。

資産を減らすことがどの程度耐えられるのかは個人差がありますが、売るのに尻込みしてしまう人も多いのではないのでしょうか?

金融資産を持ち続けて自分が死ぬ時に一番お金持ちになっても仕方ないので、売るタイミングを計画的に考えておきましょう。

投資を始めるならまずは口座開設

これまでつみたてNISAのメリットとデメリットを説明しましたが、投資を始めるにはまずは口座開設が必要です。

様々な証券会社がありますが、我が家では楽天証券とSBI証券を使っています。

手数料も低く、投資してポイントがもらえるので、お勧めの証券口座です。

リンクを貼っておきますので、気になる方はぜひ見てみてください。

まとめ

taka

taka

いかがだったでしょうか?

今回はつみたてNISAについて深堀しました。

つみたてNISAは、長期・つみたて・分散投資を前提に制度設計、商品選択されていて、投資初心者でも簡単に投資を始めることができます。

長期にわたって非課税で投資できますし、元本割れの可能性は低く、4%/年以上の利益も見込めます。

一方で金融庁が制度設計をしている分、自由度は低く、投資の中/上級者や余剰資金が多くある人にとってはデメリットと感じる部分もあります。

さらに投資ですので、元本割れの可能性もあり、将来を保証するものはありません。

リスクがあるものですので、自分で調べて考えてから投資するようにしましょう。

投資の神様であるウォーレン・バフェットさんも「Never invest in a business you cannot understand.(リスクとは、自分が何をやっているかよくわからない時に起こるものです)」と言っています。

私もそうでしたが、こういった記事を見るだけで満足して動かない方もいると思います。

時間は有限ですし、老後は待ってくれませんので、1日でも早く動きだして、資産形成を始めましょう。

未来の自分を助けることができるのは今の自分だけです。

今回の投稿が少しでも皆さんのお役に立てたらうれしいです。

それでは!